)

Il futuro digitale degli asset finanziari

Nell’industry dei Financial Services un’importante opportunità abilitata dalla blockchain sono i Digital Assets. I Digital Assets sono un fenomeno che sta riscuotendo sempre più successo nel mercato globale.

Asset finanziari: key figures

Nell’industry dei Financial Services un’importante opportunità abilitata dalla blockchain sono i Digital Assets. I Digital Assets sono un fenomeno che sta riscuotendo sempre più successo nel mercato globale: interesse confermato anche dai numeri.

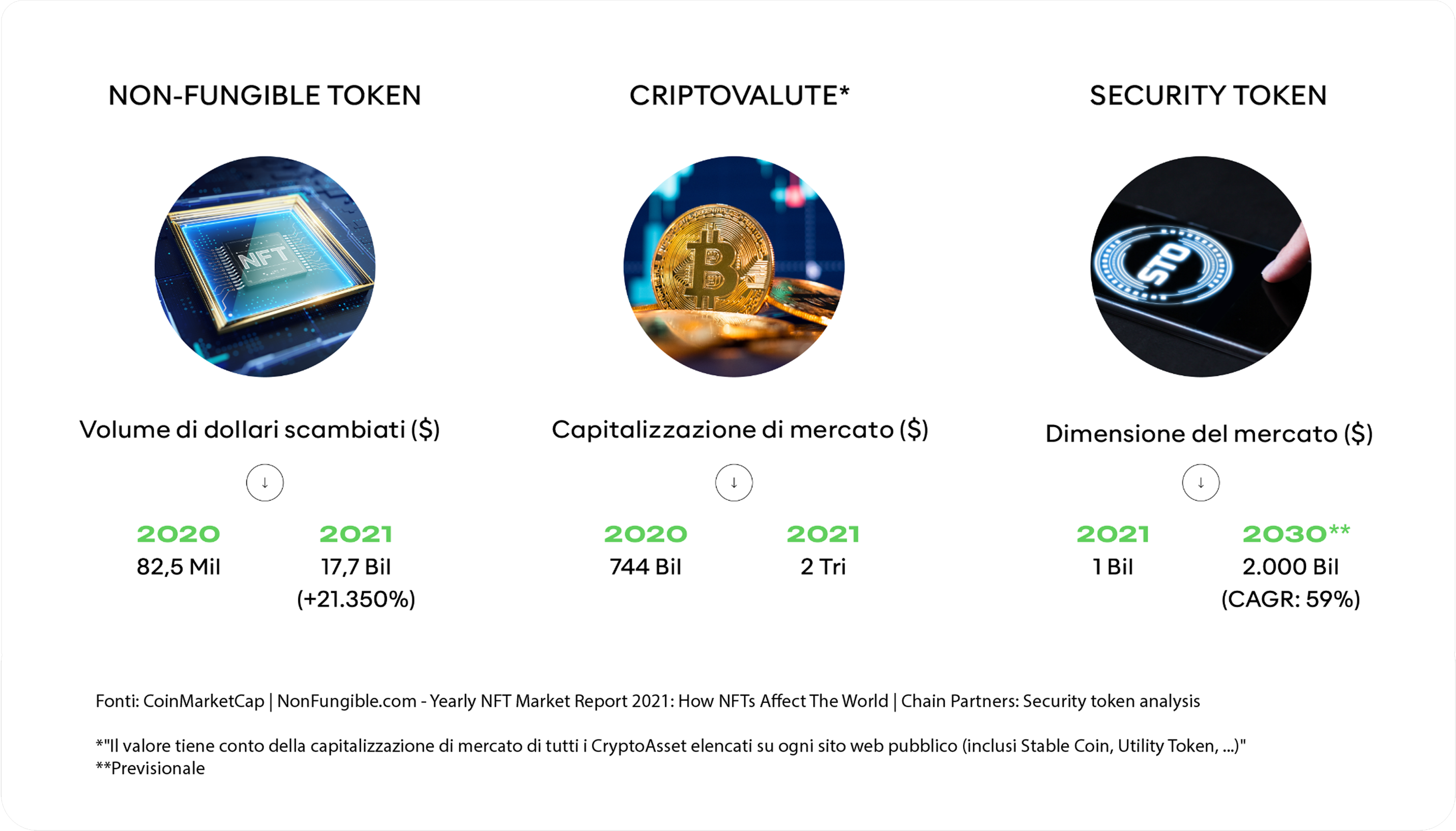

In termini di rilevanza, sicuramente i Payment Token sono il fenomeno più maturo con le Criptovalute che hanno raggiunto investimenti per 2 trilioni di $ nel 2021. Seguono gli NFT che hanno avuto una forte espansione negli ultimi anni passando da circa 80 milioni di $ di scambi del 2020 agli oltre 17 miliardi $ nel 2021. I Security Token sono invece il fenomeno più giovane per il quale si stima che il valore di mercato, a fronte dello sviluppo normativo necessario, potrà superare i 2.000 miliardi di $ entro il 2030.

Figura: Trend di mercato per Criptovalute, NFT e security token

Gli NFT e i Security Token rappresentano sicuramente un fenomeno in forte ascesa con un crescente interesse da parte degli investitori, anche se, rispetto al mercato finanziario globale, non costituiscono ancora un investimento di rilievo se confrontato con gli strumenti tradizionali.

Opportunità legate agli asset finanziari per le banche

Anche se NFT e Security Token rappresentano ancora una nicchia del mercato complessivo degli investimenti finanziari; il crescente interesse business e i vantaggi derivanti dalla tecnologia della blockchain rendono questi nuovi prodotti un’interessante opportunità per gli operatori dei Financial Services.

Di fronte a questi cambiamenti e all’evoluzione complessiva del settore, le Banche non possono restare immobili ma al contrario devono far leva sui Digital Assets rispetto a due dimensioni:

Tecnologica: sfruttando quindi i vantaggi offerti della blockchain per efficientare i processi di creazione e gestione dei prodotti

Business: arricchendo la propria offerta commerciale con nuovi prodotti e servizi.

La combinazione delle due dimensioni (tecnologica e business) porta alle Banche benefici in termini di:

Attraction della clientela giovane: i Millennials e la GenZ sono clienti fortemente interessati al mercato dei Digital Assets e al Metaverso, con l’integrazione nella propria offerta di prodotti e servizi legati a questo ecosistema, le Banche possono attrarre e fidelizzare un segmento di mercato tipicamente non completamente servito e di forte intesse in ottica futura e di passaggio generazionale

Internazionalizzazione: in un mercato sempre più competitivo e in rapida crescita, l’apertura ai Digital Asset consente alle Banche di consolidare il proprio posizionamento a livello internazionale accedendo ad un mercato che, grazie alla tecnologia, è realmente globale

Accessibilità degli investimenti: la blockchain consente di frazionare gli strumenti finanziari e ridurre la soglia minima di accesso all’investimento, accessibilità che si traduce per le Banche in un ampliamento del mercato di clienti potenziali (anche i clienti con minor capacità di spesa potranno accedere a prodotti oggi riservati a HNWI / istituzionali)

Diversificazione: i Digital Assets rappresentano una nuova asset class in cui investire e che può contribuire alla diversificazione del portafoglio del cliente

Automazione: l’automazione portata dalla tecnologia della blockchain consente alle Banche di efficientare i processi operativi di gestione e negoziazione degli strumenti finanziari.

Mercato degli asset finanziari e investimenti

Guardando al mercato degli investimenti finanziari, le principali tipologie di servizi che le Banche possono integrare facendo leva sui Digital Assets sono:

Wallet: servizio di custodia degli Asset Digitali, potenzialmente integrato con il tradizionale sistema di home banking per offrire ai propri clienti uno strumento alternativo e sicuro per gestire le proprie transazioni nel Metaverso e nell’ecosistema dei Digital Assets in generale. Se pensiamo alla Banca come player di riferimento per i sistemi di pagamento, il Wallet può essere visto come una nuova modalità di pagamento collegata al proprio conto corrente che, come una carta di credito / debito, consente di operare nel mondo virtuale e, potenzialmente, anche in quello reale.

Exchange & Trading: gli operatori finanziari potranno abilitare lo scambio di valuta tradizionale con moneta virtuale e, attraverso soluzioni di trading, consentire la compravendita di Asset Digitali consentendo di scambiare, ad esempio, un bitcoin con un Security token piuttosto che un NFT. L’integrazione di questo servizio consente alla Banca di posizionarsi su un mercato di sicuro interesse per i Clienti ed evitare, nel lungo periodo, una distrazione di masse e, quindi, di ricavi.

Consulenza finanziaria: ovvero un modello di Advisory finanziario olistico che tenga in considerazione anche il patrimonio del Cliente in Asset Digitali. I grandi player dell’industria finanziaria potranno sviluppare nuovi modelli distributivi facendo leva su competenze e grado di digitalizzazione identificando potenzialmente livelli di servizio a sofisticazione crescente, come ad esempio:

Un primo livello, tipicamente “più industrializzato”, finalizzato a fornire una consulenza generalistica sui Digital Assets, creando una vista complessiva del portafoglio finanziario del Cliente, diversificando gli investimenti tradizionali con Criptovalute, Security Token, etc.

Un secondo livello di consulenza “specialistica" che vada ad analizzare i sottostanti agli investimenti in Asset Digitali fornendo consigli specifici ai Clienti sulla base delle loro esigenze e preferenze, nonché tenendo in considerazione la loro attitudine al rischio. Tale servizio potrà essere erogato anche attraverso partner terzi specializzati negli investimenti sottostanti.

Wallet

)

Exchange & Trading

)

Consulenza finanziaria

Gli impatti dei digital asset finanziari sulla catena del valore

Le Banche, per arricchire la propria offerta commerciale con questi nuovi servizi, dovranno necessariamente intervenire sulla propria catena del valore, da un lato, per sviluppare nuove competenze specialistiche legate alla gestione dei Digital Assets, e dall’altro, per evolvere i propri sistemi informativi con piattaforme e applicazioni basate su blockchain. Come sempre accade, l’integrazione di nuove tecnologie apre a due possibili strategie (make or buy):

la creazione di partnership con nuovi operatori specializzati / challenger banks che già oggi offrono questa tipologia di servizi;

lo sviluppo in-house di tutte le componenti necessarie all’erogazione dei servizi (es. servizio di Wallet e/o piattaforma di Trading / Exchange).

Nella fase iniziale del mercato è essenziale, per garantirsi un rapido posizionamento, sviluppare delle partnership con player specializzati in Digital Assets; questa strategia non consentirà solo un time-to-market più rapido (sia per lo sviluppo del servizio che per la sua evoluzione in riferimento, ad esempio, ai cambiamenti normativi), ma anche l’acquisizione delle competenze specialistiche necessarie. In un’ottica di lungo periodo, dove la chiave del successo sarà differenziare la propria offerta rispetto ai competitor, potrà invece essere valutata anche una strategia di internalizzazione di alcune componenti.

Il ruolo del regolatore

In questo contesto dinamico e in forte crescita un ruolo chiave sarà ricoperto dal regolatore che dovrà garantire la tutela degli investitori e la stabilità del mercato, favorendo però l’innovazione del settore.

Il regolatore europeo sta già lavorando a delle norme per disciplinare l’emissione e la distribuzione dei Digital Assets, le principali sono:

Markets in Cryptoassets Regulation (MiCA): regolamento della Commissione Europea che si applica alle cripto-attività non qualificabili come strumenti finanziari e si pone come obiettivo la definizione di una disciplina chiara e uniforme in tema finanza digitale;

Pilot regime (Regolamento (UE) 2022/858): con l’obiettivo di accompagnare il processo di sviluppo del mercato secondario delle cripto attività e l’adozione della DLT - Distributed Ledger Technology (ovvero sistemi basati su un registro distribuito come ad esempio la blockchain) nell’area del trading e del post-trading.

Le opportunità create dai Digital Assets, unite alla spinta del regolatore e ai nuovi processi abilitati dalla Blockchain, hanno il potenziale di portare ad una profonda trasformazione del mercato dei Financial Services.